#254 テック株下落が示すベンチャー投資へのシグナル

先週、弾丸でニューヨークに行ってきました。滞在中、私たちが出資しているファンドが主催する、創業者と投資家が一堂に会するバスケのイベントにも顔を出してきました。これが本当に印象的なイベントだったのですが、多くのVCが「コミュニティ」を掲げていますが、今回のイベントはスポーツを通じて参加者同士の関係性を自然に深める、とても意味のある取り組みだったと感じました。改めて「このファンドに出資してよかった」と。

私は実際の試合には参加しませんでしたが、見ているだけでも十分楽しめるほど会場は盛り上がっていました。来年は、このイベントのためだけでもニューヨークに行こうかと思うほどです。(動画リンク)

最近、テック関連株やAI関連株が大きく下落しています。ここ数年続いた強い期待感や、時に過剰にも見えた巨額の設備投資(capex)をめぐり、「この投資は本当に回収できるのか」という懸念が投資家の間で徐々に広がった結果です。

公開市場と未公開市場は、しばしば別の世界として語られますが、実際には非常に密接に結びついています。特にIPOに近づくレイトステージのスタートアップは、バリュエーションや資金調達環境が公開市場の動きに強く左右されがちです。ナスダックをはじめとする株式市場が揺れれば、レイトステージのベンチャー投資も揺れる、その構図は自然なものです。

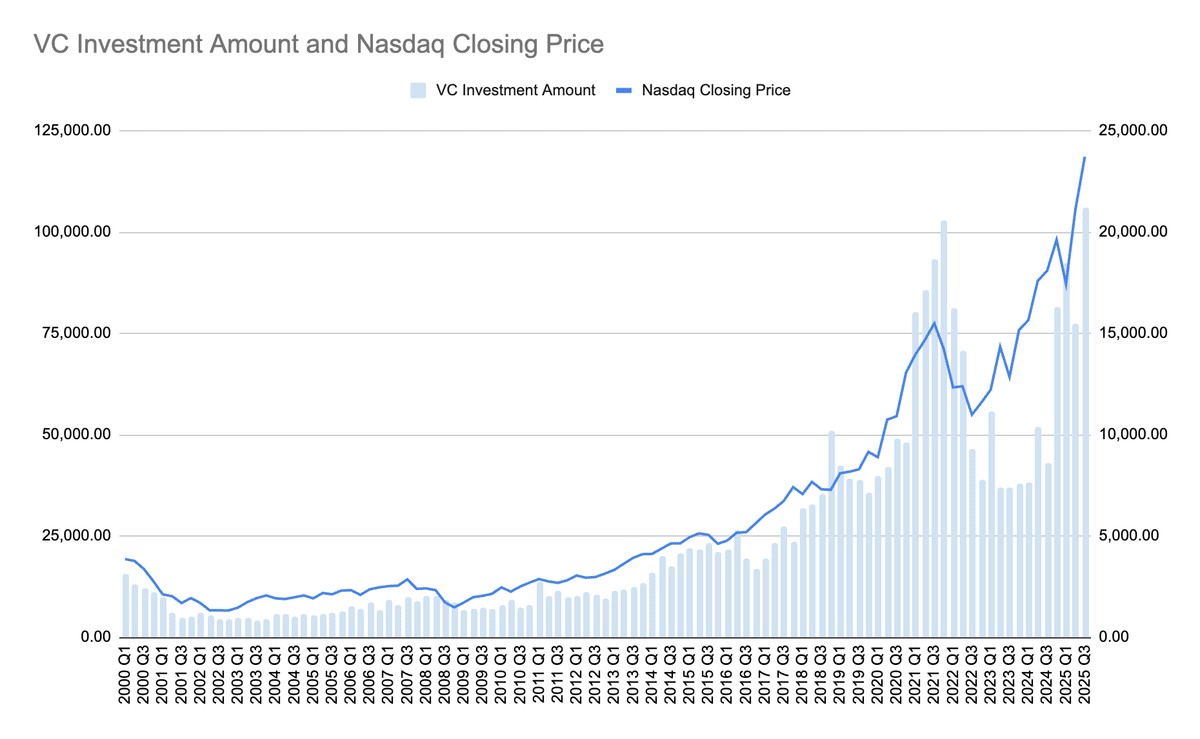

こうした関係性を検証するため、私は四半期ごとの米国VC投資額と四半期末のナスダック終値を並べて比較してみました。

データ出所:Pitchbook & Yahoo Finance

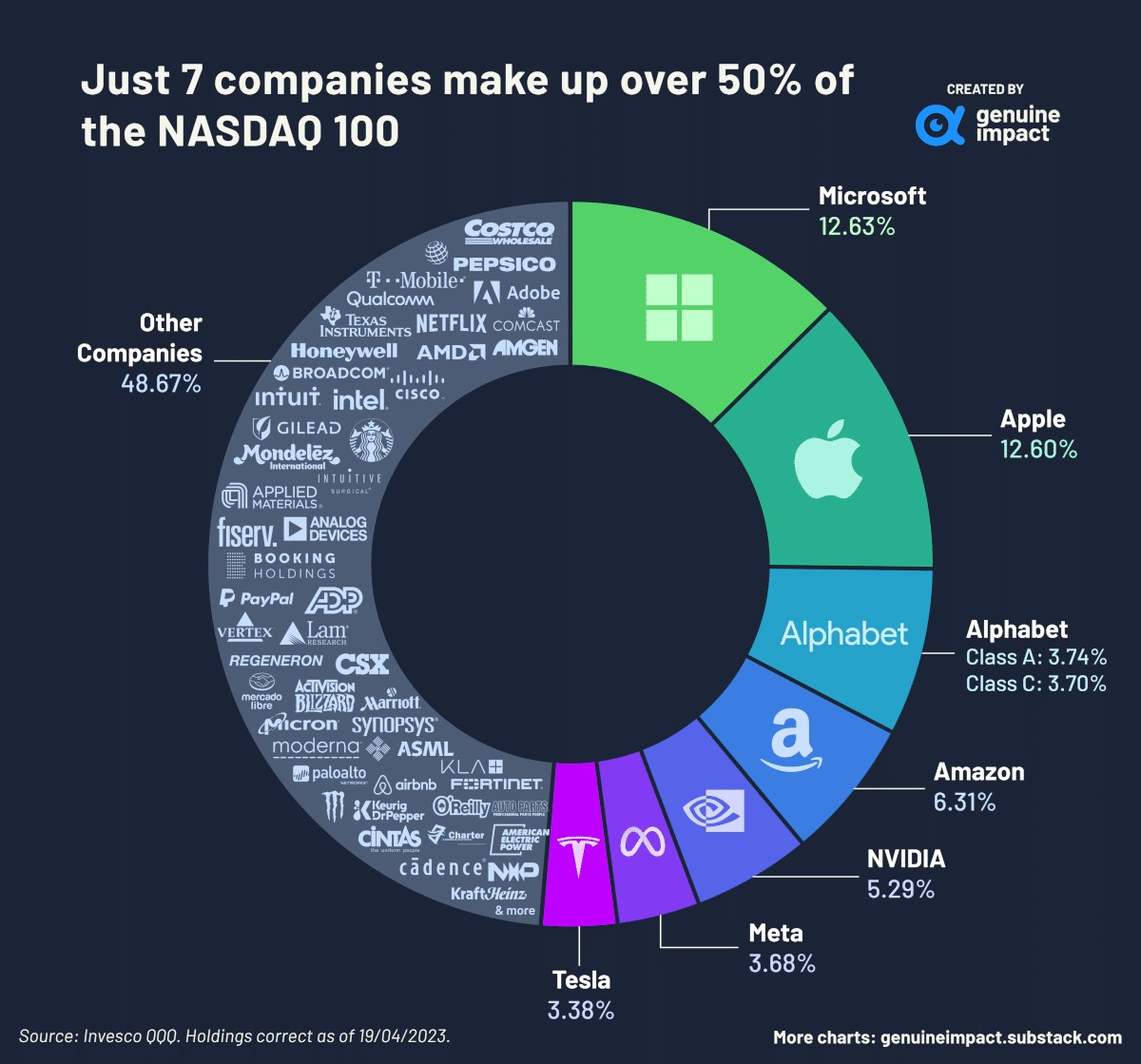

結果は非常に明確でした。過去10年間、ナスダックが急伸する中でベンチャー投資額もほぼ同じ軌道で増加してきました。2021年の調整局面でも同様のパターンが見られ、直近の反発局面も同じ動きを示しています。ナスダックが少数の超大型テック企業に依存する構造が強まっていることを踏まえると、この相関関係は今後さらに強まる可能性があります。

ちょっと古いですが、ポイントは伝わるかと。

ここから得られる示唆はシンプルです。今後数カ月、株式市場の低迷が続くようであれば、ベンチャー投資、特にレイトステージ投資は影響を避けられません。これらの企業はIPOという公開市場への出口に最も近いため、バリュエーションやリスク許容度、資本市場の環境変化に極めて敏感です。

一方で、初期段階の投資は性格が大きく異なります。シードやプレシード段階は長期視点が基本で、必要な資本規模も小さいため、マクロ経済環境との相関ははるかに弱くなります。イノベーションは、四半期ごとのナスダックの値動きに左右されずに進んでいきます。実際、先週出席した初期段階投資を中心とする2つの出資先ファンドの年次総会では、AIを含む多くの分野で依然として強い期待が寄せられているのを肌で感じました。

いまは慎重さが求められる局面ですが、こうした時期だからこそ新たなチャンスが生まれることもあります。生まれつつある機会を的確に見極め、活かせる視点が一段と重要になっています。

References:

n/a

すでに登録済みの方は こちら